2022年機床工具行業(yè)上市公司(sī)運(yùn)行概況

2023-8-24 來源:機床協會 作者:-

我國股票市場建立和發展三十多年以來,一批機床(chuáng)工具企業成功上(shàng)市,成為行業內運作相對規範和頗受注目的一(yī)個企業群體,上市公司運行情況也成為觀察行業發展的風向標之一。為此,中國機床工具工業協會自2020年以來選取(qǔ)行業部分(fèn)上市公(gōng)司進行了重點監測。本文根據重點監測上市公司2022年的年度報告,匯總分(fèn)析重點監測的行業上市公司的運行情況。

一、重點監測上市公司(sī)概況

1.重點監測企業的篩選

機床工(gōng)具並非行業分(fèn)類中的(de)獨立條目,需(xū)從通用(yòng)設備、專用設備、儀器儀(yí)表等相關分類中進行鑒別(bié)、篩選。我們在涉及機床工具產品的100餘家上(shàng)市企業中,根據企業機(jī)床(chuáng)工具產品收入占比和在業內的知(zhī)名度等情況,甄選出重點監測的對象。

2022年,我們甄選出了57家重點監(jiān)測的上市公司,其中深交所(suǒ)主板23家,創業板20家;上交所主板5家,科創板9家。與2021年相比,增(zēng)加2家(jiā)(新上市),減少2家(jiā)(1家退(tuì)市,1家主營(yíng)業務轉變),總數保持不變。

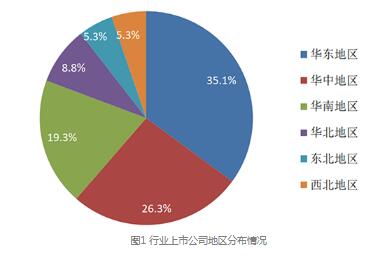

2.企業的地區分布情況

57家重(chóng)點監(jiān)測的上市公司中,華東(dōng)地區20家,占35.1%,居於首位;華(huá)中地(dì)區15家,占26.3%,位居第二;華南地區11家,占(zhàn)19.3%,處(chù)於第(dì)三位;華北地區5家,占8.8%;東北地區和西北地區均為(wéi)3家(jiā),各占5.3%。具體分布情況如圖1所示。

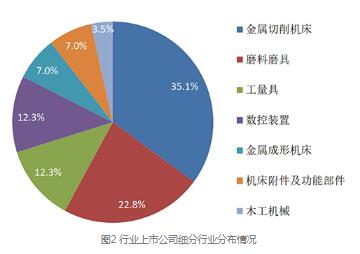

3.企業(yè)的行業細分情況

57家重點(diǎn)監(jiān)測的上市公司中,金屬切削機床行業20家,占35.1%,居於首位;磨料磨具行業13家,占22.8%,位居第(dì)二;工量具(jù)和數控裝置行業均為7家,各占12.3%;金屬成形機床和機床附件及功能部件行(háng)業均為4家(jiā),各占7.0%;木工(gōng)機械行業2家,占3.5%。具體行業分布情況如圖2所示。

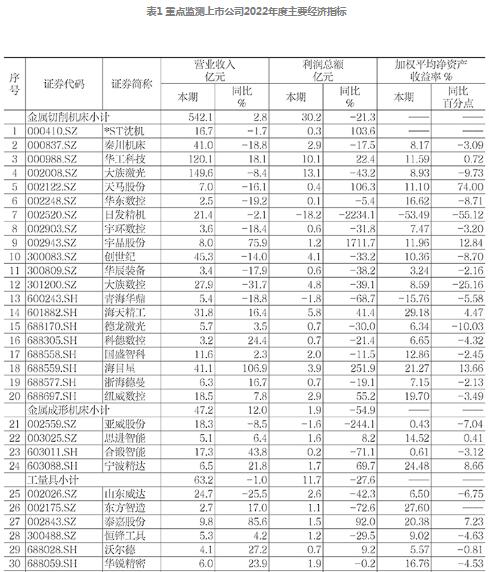

二、重點監測上市公(gōng)司主要(yào)經濟指標

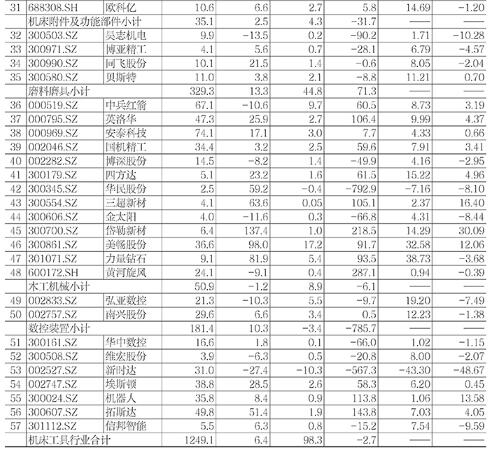

2022年度,各重點監測上市公司及其所(suǒ)處分行業,以及行業整(zhěng)體的(de)主要經濟指標情況,詳見表1。

三、重點監(jiān)測(cè)上市(shì)公司主(zhǔ)要財務指標情況

1.資產負債情況

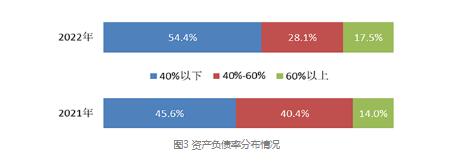

截至2022年末,重點監測上市公司的資產總計為2612.9億元,同比(bǐ)增長14.6%。負債合計為1219.5億元,同比增長10.8%。資產負債率為46.7%,同比下降1.6個(gè)百分點,同比增長的企業占50.9%,同比(bǐ)下降的企業占49.1%。總體上(shàng)資(zī)產增長快於負債增長,資產(chǎn)負(fù)債率略有降低(dī)。各分行業2022年度的資(zī)產(chǎn)負債情況見表2。

從分布情況看,資產負債率在40%以下的企業占54.4%,占比上升8.8個百分點;介於40%-60%之間(jiān)的企業占28.1%,占(zhàn)比下降12.3個百(bǎi)分點;高於60%的企業占(zhàn)17.5%,占比上升3.5個百分點。超過70%的,本期(qī)有3家,同(tóng)期有4家(jiā);超過100%的,同期有1家。整體呈現(xiàn)出兩極分化(huà)的走勢。資產負(fù)債率的(de)整體分布情況見圖3。

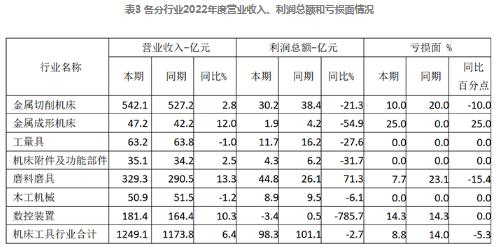

2.營業收入、利潤總(zǒng)額與虧損麵

2022年,重點監測的上(shàng)市公司實現營業收入1249.1億元,同比增(zēng)長6.4%。其中,36家企(qǐ)業同比增長,占63.2%;21家企業同比下降,占36.8%。

實現利潤總額98.3億元,同比下降2.7%。其中,26家企業(yè)同比增長,占45.6%;31家企業同比下降,占54.4%。

2022年末的虧損麵為8.8%,同比收窄(zhǎi)5.3個百分點。

各分行業2022年度的營業收入、利潤總(zǒng)額和(hé)虧損麵情況見表(biǎo)3。

3.利潤率、毛利率(lǜ)與加權平均淨資產收益率(lǜ)

2022年,重點監測上(shàng)市公司(sī)的(de)利潤率(利潤率(lǜ)=利潤(rùn)總額/營業收入)為7.9%,同比下降0.7個百分點(diǎn);其中,24家企業同比增長,占42.1%;33家企業同比下降,占57.9%。

毛利率(lǜ)為27.1%,同比增長0.2個(gè)百分(fèn)點;其中,22家企業同比增長(zhǎng),占38.6%;35家企業同比下降,占61.4%。

各分行業2022年度的利(lì)潤率和毛利率情況見表4。

從利(lì)潤率的(de)分布看,2022年度利潤率在0%以下的企業占8.8%,占比(bǐ)下降5.3個百分(fèn)點;位於0%-10%之間的(de)企(qǐ)業占36.8%,占比上升8.8個百分點;位於10%-15%之間的企業占14.0%,占(zhàn)比上升3.5個百分點;位於15%以上的企業占40.4%,占比下降7.0個百分點。整體分布明顯往中間兩個區域集中(zhōng)。利潤率(lǜ)的整體分布情況見圖4。

2022年,加權平均淨資(zī)產收益率除兩家因加權平均淨資產出現負數導致不適用外,剩下的55家企業中,有20家同比增長,占36.4%;35家同比下降,占63.6%。

從具體分布來看,0%以(yǐ)下的企業占7.3%,占比下降3.6個百分點;位於(yú)0%-10%之間的企業占54.5%,占比上升21.8個(gè)百分點;位於10%-15%之間的企業占18.2%,占比下降10.9個百(bǎi)分點;位於15%以上的企業占20.0%,占比下降7.3個百分點。整體明顯往0%-10%的區域集中。加權平均淨資產收益率的整(zhěng)體分布情況見圖5。

4.現金流(liú)情況

2022年(nián),重點監測的上(shàng)市公司經(jīng)營活動產生的現金流表現為淨流入,流入淨額為78.3億元;有46家企業表現為(wéi)淨流入(rù),占80.7%。投資活動產生的現金流表現為淨流(liú)出,流(liú)出淨額為94.0億元;有43家企業表現為淨流出,占75.4%。籌資活(huó)動產生的現金流表現為淨流入,流入淨額(é)為(wéi)127.8億元;有32家企業表現為淨流入,占56.1%。各分行業2022年度的淨現金流情(qíng)況見表(biǎo)5。

四、重點監測上市公司運(yùn)行情況

2022年,重點監測的上市公(gōng)司營業收入整(zhěng)體上保持增長,好於行業整體。重點監測上市(shì)公司營業收入同比增長6.4%,行業(yè)企(qǐ)業(重點聯係企業數據)的整體營業收入同(tóng)比基本持平。按營業收入增長率排前三位的分行業(yè)是:磨料磨具增長13.3%,金屬成形機(jī)床增長12.0%,數控裝置增長10.3%。新能源汽車和動力鋰電池等(děng)領域的高速發展,以及光伏(fú)和半導體等領域的需求增長,是部分(fèn)上市公司增長(zhǎng)的主要動力。

2022年,重點監測的上(shàng)市公司整(zhěng)體上利潤總額微降,不及行業整體。2022年度,重點監測上市公司利潤總(zǒng)額同比下(xià)降2.7%,行業企業的整體利潤總額同比增長。產生這種差別的原因,主要是部分企業因(yīn)國際業務風險(xiǎn)等因素而集中計提了大(dà)額減值損(sǔn)失。在各分行業中,磨料磨具唯一實現增長,利潤總額同比增長71.3%。

2022年(nián),重點監測的上市公司整體上利潤率下降,但仍高於行業整體水平。2022年度(dù),重點監測上市(shì)公司利潤率為7.9%,同(tóng)比下降0.7個百分點,但仍比行業企業的整體利潤率高0.7個百(bǎi)分點。分行業看,磨料磨具利潤率同比提高4.6個百分(fèn)點,其他分行業利潤率同比均有所下降。

從各分行業營業收入和利潤總額的同比變動情況看,僅磨料(liào)磨具分行業的營(yíng)業收入和利潤總額均保(bǎo)持增長;工量具和木工(gōng)機械的營業收入和利潤總額均呈現下降;其(qí)他分行業均為營業收入增長,而利潤總額下降。

從企業層麵看營業收入(rù)和效益指標(biāo)的同比增長比例,營業收入同比增長的企業(yè)占63.2%,利潤總(zǒng)額同比增長的企業占45.6%,利潤率同比增長的企業占42.1%,毛利率同比增長的(de)企業占38.6%,加權平均淨(jìng)資產收益率同比增長的企業占36.4%。效益增長的企業占比明顯低於收入增長的(de)企業占(zhàn)比。

2022年(nián)重點監測的上市公司經營(yíng)活動產生的現金流均表現為淨流入,但(dàn)淨流入金額同比減少了35.2%。各分行業中實現同比增長的僅有機床附件及功能部件。

截至2022年(nián)末,重點監測的上市公司應收賬款同比增長26.6%,較營(yíng)業收入同比增速高出20.2個百分點。應收賬款同比增速遠高於營業收入增速。

綜合(hé)各項指標來看,2022年重點監測的上市公司運行好於行業整體水平,但需求(qiú)不(bú)及預期、成本持續上(shàng)升和供應(yīng)鏈緊(jǐn)張,以及國際地緣政治趨緊等因素,也對行(háng)業上市公司群體帶來了明顯影響,經營壓力有所加大。

(來源:協(xié)會信息統計部 責(zé)編:張芳麗)

投稿箱:

如果您有機床行業、企業相(xiàng)關(guān)新聞稿件發表,或進行(háng)資訊合作,歡迎聯係本網編輯部, 郵箱:skjcsc@vip.sina.com

如果您有機床行業、企業相(xiàng)關(guān)新聞稿件發表,或進行(háng)資訊合作,歡迎聯係本網編輯部, 郵箱:skjcsc@vip.sina.com

更多相關信息

業(yè)界(jiè)視點

| 更多

行業數據

| 更多(duō)

- 2024年11月 金屬切削機床產(chǎn)量數據(jù)

- 2024年11月 分地區金屬(shǔ)切削機床產量數據

- 2024年11月 軸承出口情況

- 2024年11月 基本型乘(chéng)用車(轎車)產量(liàng)數據

- 2024年11月 新能源汽車(chē)產量數據

- 2024年11月 新能源(yuán)汽(qì)車銷(xiāo)量情況(kuàng)

- 2024年10月(yuè) 新能源汽車產量數據

- 2024年10月 軸承出口情況

- 2024年(nián)10月 分地區金(jīn)屬切削機床產量數據

- 2024年10月 金屬切削機(jī)床產量數據

- 2024年9月 新能源汽車銷量情況

- 2024年8月 新能源汽車產量數據

- 2028年8月 基本型乘用車(轎車)產量數據

博文選萃

| 更多

- 機械加工過程圖示

- 判斷一台加工中心精度的幾種辦法

- 中走絲線切割機床的發(fā)展趨勢

- 國產數控係統和數控機床何去何從?

- 中國(guó)的技術工(gōng)人都(dōu)去哪裏了?

- 機械老板(bǎn)做了十多年(nián),為何還是小作坊?

- 機械行業(yè)最新自殺性(xìng)營銷(xiāo),害人(rén)害己!不倒閉才

- 製造(zào)業大逃亡

- 智能時代,少(shǎo)談點智造,多談(tán)點製造

- 現實麵前(qián),國人(rén)沉默。製造業的騰飛,要從機床(chuáng)

- 一文搞懂數控車床(chuáng)加工刀(dāo)具(jù)補償(cháng)功能

- 車床鑽孔攻螺紋加工方法及工裝(zhuāng)設計

- 傳統鑽削與螺旋銑孔加工工藝的區別